Lehman Brothers: las 5 cinco consecuencias más sorprendentes de la crisis que desató la quiebra del banco en 2008

En 2008, yo fui uno de los 1,5 millones de estudiantes que se graduaron en la universidad en Estados Unidos.

Y, al igual que todos los demás, la crisis que se desató ese año me tomó por sorpresa.

Independientemente de cuáles eran nuestras expectativas entonces, la realidad es que hoy como generación tenemos más deudas, menos hijos y unas cuantas cicatrices.

Una década más tarde, se ha hablado mucho sobre qué cosas han cambiado desde la crisis financiera.

Estoy segura de que la mayor repercusión no ha sido el aumento de las regulaciones, ni el encarcelamiento de los banqueros (o el hecho de que esto no haya ocurrido), sino el impacto que tuvo en aquellos de nosotros que apenas entrábamos en el mercado de trabajo en 2008.

Para descubrir más sobre este asunto, viajé alrededor de Estados Unidos consultando con expertos y con otros egresados universitarios de 2008, con una pregunta en mente: ¿qué nos ocurrió?

Estas son las cinco consecuencias más sorprendentes que encontré.

1- Tenemos menos hijos, si los tenemos

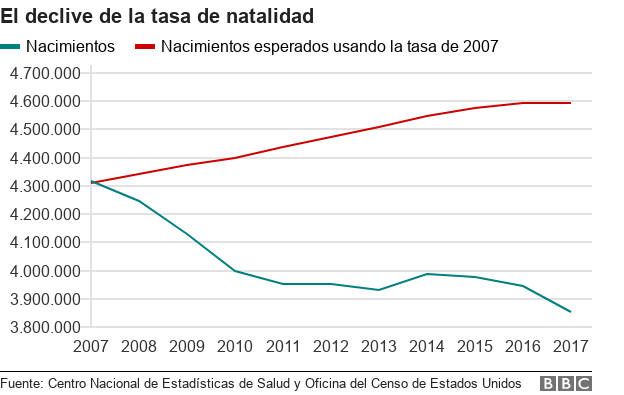

En la década transcurrida desde la recesión, las mujeres estadounidenses tuvieron 4,8 millones menos bebés de lo que esperaban los demógrafos.

No, esa cifra no es un error.

"Cada año cuando miro a las cifras de fertilidad espero que el número de nacimientos se incremente y no lo ha hecho", dice Kenneth Johnson, profesor de la Universidad de New Hampshire.

El experto explica que parte de la caída en la fertilidad puede ser atribuida a que las mujeres que tienen entre 20 y 30 años (es decir, aquellas de mi generación y las que vinieron después) han tenido menos hijos de lo previsto.

Y las cosas no están mejorando. La brecha se está ampliando y es la razón por la cual Johnson saca a relucir una situación histórica similar.

"Al inicio de la Gran Depresión -la crisis que vivió EE.UU. tras el crack de la bolsa de 1929- hubo un grupo de mujeres de veintipocos años que nunca lograron tener los hijos que hubieran tenido (si la economía hubiera estado bien)".

"Entre ellas hay la mayor cantidad de mujeres estadounidenses sin hijos que se haya visto antes o después (de esa crisis)", señala.

Para Johnson, la cuestión es si nosotras simplemente prescindiremos de la maternidad como las mujeres de la Gran Depresión o si simplemente vamos a esperar más tiempo para ser madres.

Nora Carrroll, quien se licenció en la Universidad de Nevada en Las Vegas en 2008, asegura que ella ha retrasado el iniciar una familia debido a la crisis.

"Pasé la última década realmente concentrada en conseguir una carrera estable, ahorrando suficiente dinero para poder comprar una casa", afirma.

"Todo eso toma tiempo y teniendo un trabajo con un salario bajo requiere un poco más", señala.

Ahora, ella está esperando su primer hijo.

2- Hemos acumulado mucha menor riqueza que las generaciones previas

En Reino Unido, una investigación encargada por la BBC halló que la gente que tiene entre 30 y 39 años de edad fueron los más afectados por la crisis financiera, perdiendo en promedio 7,2% en términos reales o unos US$2.684 al año entre 2008 y 2017.

Eso es bastante parecido a lo ocurrido en Estados Unidos.

Los estadounidenses nacidos a mediados de la década de 1980 han acumulado un patrimonio 34% inferior de lo que se preveía tomando en cuenta lo ocurrido con las generaciones anteriores, según estimaciones de la Reserva Federal de San Louis.

¿Por qué? Nosotros comenzamos con menos.

El salario promedio para un recién egresado de la universidad en 2008 era de US$46.000, de acuerdo con la Oficina de Estadísticas Laborales de Estados Unidos.

Esa cifra es 8% inferior, tomando en cuenta la inflación, que lo que ganaban los graduados universitarios en 2002.

3- Odiamos el mercado bursátil

Solamente dos de cada cinco millenials tienen inversiones en el mercado bursátil.

E incluso aquellos de nosotros que invertimos solamente arriesgamos unos US$7.000, según datos de la Reserva Federal.

Eso no se debe simplemente a que estamos escasos de dinero.

"La disposición de los inversores a enfrentar riesgos financieros depende de su experiencia personal sobre la historia macroeconómica", han concluido economistas de la Universidad de California en Berkeley.

En otras palabras, si eres una persona joven que, digamos, vio el Dow Jones desplomarse 500 puntos en un día, tu apetito por el riesgo es pequeño.

Así que, incluso pese a que el índice S&P 500 marcó hace unas semanas la racha alcista más larga de la historia, creciendo más de 325% sobre las profundidades a las que cayó durante la crisis financiera, nosotros en realidad no nos hemos beneficiado mucho de esas ganancias bursátiles.

4- No compramos viviendas

El porcentaje de millenials entre los 25 y los 34 años que tenían una vivienda propia era de 37% en 2015, un 8% menos que en las generaciones anteriores, de acuerdo con el Urban Institute, un centro de estudios con sede en Washington.

En Reino Unido, esa cifra casi se ha reducido a la mitad.

Hay muchas causas que lo explican, entre ellas el tener menos hijos, menos patrimonio y el habernos hecho adultos tras el estallido de la burbuja inmobiliaria.

Además, cuando compramos propiedades estas valen mucho menos del precio promedio que pagaban las generaciones previas.

El valor promedio de una vivienda para una persona de 18 a 33 años de edad en 2013 era de US$133.000 comparado con US$197.000 para el mismo grupo etario en 2007.

5- No confiamos en nadie

La confianza en las instituciones estaba en declive mucho antes de la crisis financiera pero, como generación, la nuestra tiene menos que las anteriores.

Apenas 19% de los millenials está de acuerdo con la idea de que "en general, se puede confiar en la mayor parte de las personas". En la generación anterior a la nuestra esa cifra se ubicaba en 31% y en la de nuestros padres llegaba a 40%, según un estudio del Pew Charitable Trusts.

Y, aquí no hay ninguna sorpresa, cuando se trata de instituciones en la que menos confiamos es en Wall Street.

"Wall Street, sin duda, resultó golpeada", dice Eric Fraser, quien se graduó en 2008 en la Universidad de Florida Central (UCF, por sus siglas en inglés) y tomó entonces lo que pensó era un trabajo inocuo en la industria de servicios financieros.

"En ese momento no parecía un sector malvado hasta que sus nombres y rostros empezaron a aparecer en las noticias", dice.

Eso hizo que él empezara a reflexionar sobre lo que significaba trabajar en ese sector.

"Estaba un poco reacio a explica ‘sí, trabajo en el sector de servicios financieros pero no soy uno de los que hizo préstamos de hipotecas basura o alguna cosa por el estilo’".

En la actualidad, Fraser asegura que el haber sido un testigo presencial de cómo se disolvió esa confianza tiene un aspecto positivo.

"Creo que haber entrado en el mercado laboral en ese momento realmente me dio una cierta humildad y no sé si yo habría tenido la misma mentalidad si me hubiera graduado antes", afirma.

Ahora puedes recibir notificaciones de BBC Mundo. Descarga la nueva versión de nuestra app y actívalas para no perderte nuestro mejor contenido.